Biểu đồ dạng nến có nguồn gốc từ Nhật Bản từ hơn 100 năm trước khi phương Tây phát triển các dạng biểu đồ dạng thanh và điểm. Vào những năm 1700, một người đàn ông Nhật Bản tên Homma đã phát hiện ra rằng, mặc dù cung và cầu ảnh hưởng trực tiếp tới giá gạo, nhưng thị trường còn bị ảnh hưởng mạnh bởi cảm xúc của các thương nhân.

Biểu đồ dạng nến thể hiện được yếu tố cảm xúc đó bằng cách dùng các màu sắc khác nhau đại diện cho các thay đổi khác nhau của giá. Các thương nhân sử dụng biểu đồ dạng nến này để phân tích các xu hướng mang tính lặp lại của giá và đưa ra các quyết định giao dịch trong ngắn hạn.

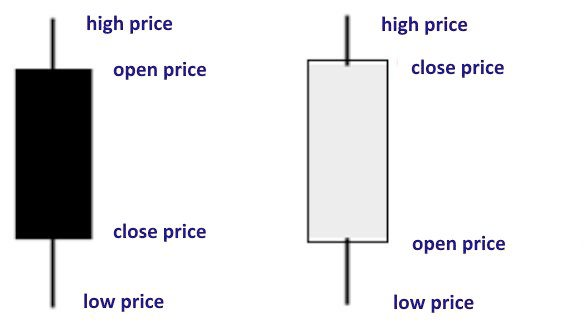

Các thành phần của một "cây nến"

Giống như biểu đồ dạng thanh, biểu đồ dạng nến thể hiện các thông tin giá mở, giá cao, giá thấp và giá đóng của thị trường trong ngày. Phần thân nến thể hiện phạm vi giá giữa thời điểm mở và đóng của giao dịch ngày hôm đó. Khi phần thân này màu đỏ hoặc màu đen nghĩa là mức đóng thấp hơn mức mở. Khi phần thân màu xanh hoặc trắng nghĩa là mức đóng cao hơn mức mở.

So sánh biểu đồ dạng nến với biểu đồ dạng cột

Phần trên và dưới thân nến được gọi là bóng nến. Các bóng này thể hiện giá cao nhất và thấp nhất của giao dịch ngày hôm đó. Ví dụ nếu bóng trên của một ngọn nến trắng ngắn, có nghĩa rằng giá đóng cửa ngày hôm đó gần mức cao trong ngày.

Mối quan hệ giữa các yếu tố giá mở, cao, thấp và đóng quyết định diện mạo của nến hàng ngày. Phần thân cũng như phần bóng nến có thể dài hoặc ngắn tuỳ thuộc vào giao dịch của ngày hôm đó.

Biểu đồ dạng thanh và biểu đồ dạng nến thể hiện cùng thông tin nhưng bằng cách hiển thị khác nhau. Biểu đồ dạng nến trực quan hơn nhờ vào sự thể hiện màu sắc khác nhau và phần thân nến to hơn, giúp làm nổi bật sự khác biệt giữa giá mở và giá đóng.

Biểu đồ trên thể hiện giá của một quỹ ETF trong cùng một khoảng thời gian. Biểu đồ phía dưới sử dụng các thanh màu, trong khi phía trên sử dụng nến màu. Một số NĐT thích nhìn thấy độ dày của thân nến, trong khi số khác có thể thích giao diện gọn gàng dễ nhìn của biểu đồ thanh.

Mô hình nến cơ bản

Chân nến được tạo ra bởi sự chuyển động lên xuống của giá. Mặc dù các biến động giá này đôi khi xuất hiện ngẫu nhiên, đôi khi chúng tạo thành các mẫu mà NĐT sử dụng cho mục đích phân tích hoặc giao dịch.

Các mô hình được tách thành mô hình Bull và Bear. Các mẫu mô hình Bull cho dấu hiệu giá có khả năng tăng, trong khi các mẫu mô hình Bear cho dấu hiệu giá có khả năng giảm. Các mô hình này chỉ mang tính tham khảo, không đảm bảo chắc chắn cho sự tăng hoặc giảm của giá trên thị trường.

Mô hình đảo chiều giảm

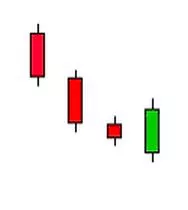

Mô hình đảo chiều giảm trong một xu hướng tăng diễn ra khi lực bán mạnh hơn lực mua. Mô hình này hình thành khi một cây nến đỏ dài hơn các cây nến xanh liền trước xuất hiện, thể hiện việc bên bán đang giành lại quyền kiểm soát và áp đảo bên mua.

Mô hình đảo chiều tăng

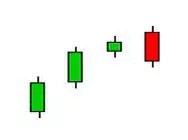

Một mô hình đảo chiều tăng của thị trường diễn ra khi lực mua vượt qua lực bán. Điều này được phản ánh trong biểu đồ bởi một nến xanh dài "nuốt" trọn một nến đỏ ngắn liền trước đó.

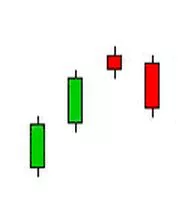

Mô hình "sao đêm" đảo chiều giảm

ooMô hình được hình thành khi cây nến mới nhất có giá mở thấp hơn thân nến bé của phiên liền trước, và giá đóng ở khoảng giữa của thân nến 2 phiên trước đó. Mô hình này xuất hiện khi bên mua thể hiện sự chần chừ lưỡng lự và bên bán bắt đầu chiếm quyền kiểm soát.

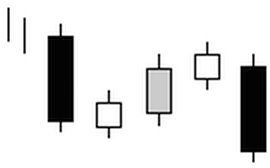

Mô hình Harami giảm

Mô hình được hình thành khi cây nến của phiên mới nhất là một cây nến ngắn màu đỏ nằm lọt thỏm vào trong thân của cây nến xanh của phiên trước. Mô hình này thể hiện bước đệm khi bên mua bắt đầu tỏ ra do dự. Nếu phiên tiếp theo là một phiên tăng, xu hướng tăng có thể vẫn tiếp diễn. Tuy nhiên nếu phiên tiếp theo là một phiên giảm thì có thể thị trường sẽ có sự đảo chiều.

Mô hình Harami tăng

Mô hình ngược lại của Harami giảm, xuất hiện khi thị trường đang trong xu hướng giảm. Một cây nến xanh nhỏ xuất hiện ở giữa cây nến đỏ dài hơn của phiên trước. Điều này báo hiệu cho NĐT rằng xu hướng đang tạm dừng chờ tín hiệu của phiên tiếp theo.

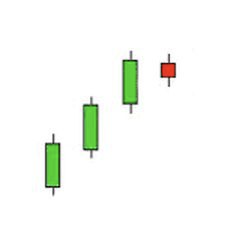

Mô hình Bullish Rising Three

Mô hình này được bắt đầu với một cây nến tăng dài. Các cây nến tiếp theo là các cây nến ngắn và di chuyển bên trong cây nến dài đầu tiên. Cây nến cuối cùng xác nhận mô hình là một cây nến tăng dài tương tự như cây nến đầu tiên. Trong mô hình này, mặc dù giá giảm trong 3 phiên liên tiếp, nhưng không có phiên nào tạo đáy thấp hơn phiên đầu tiên, và bên mua chuẩn bị lực để tiếp tục đẩy giá lên cao hơn.

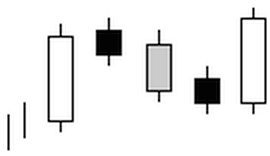

Mô hình Bearish Rising Three

Mô hình đảo ngược của Bullish Rising Three, được bắt đầu bằng một cây nến giảm dài. Ba cây nến tăng tiếp theo vẫn nằm gọn trong cây nến đầu tiên, và một cây nến cuối giảm dài tiếp tục xác nhận xu hướng giảm tiếp diễn.

Nguồn: Investopedia.com